Já se vai quase uma década desde quando a Comissão de Valores Mobiliários (CVM) editou sua Instrução nº 444, a norma específica que contempla os Fundos de Investimento em Direitos Creditórios Não-Padronizados (FIDC-NP). Motivado então por uma demanda crescente do mercado, que almejava a estruturação de operações de Fundos de Investimento em Direitos Creditórios (FIDC) envolvendo carteiras de ativos dificilmente enquadráveis pela norma como específicos deste veículo de securitização, o regulador criou a nova instrução instituindo tratamento regulatório diferenciado para o novo tipo de veículo. Assim, em dezembro de 2006, surgia o FIDC-NP, veículo cuja política de investimento permitia a aquisição de direitos creditórios “não-padronizados”.

Na época, como parte do processo de formulação da nova norma, dois casos de consulta analisados pela CVM foram considerados. No primeiro deles o BNDES havia consultado o regulador acerca da possibilidade de constituição de FIDC lastreado em “créditos” oriundos de demandas judiciais por parte da VARIG S.A. contra a União. O pleito judicial tratava de pedido de indenização decorrente de congelamento de tarifa realizada pelo Governo Federal e de restituição de tributo indevido. No segundo deles o escritório Levy & Salomão Advogados investigava sobre a possibilidade de um FIDC adquirir direitos creditórios decorrentes de royalties relacionados à produção ou exploração de petróleo ou gás natural. Ambos os casos ilustram a discussão que ocorria então sobre a expansão do conceito de direitos creditórios, abarcando, entre outros aspectos, a questão da existência prévia de um direito de fluxo e da variabilidade do montante deste fluxo.

Como em 2006 o artigo 2º da Instrução nº 356, a norma que rege os FIDC, abria uma janela na definição de direitos creditórios, caracterizando-os também como direitos e títulos representativos de créditos de natureza diversa assim reconhecidos pela CVM, restava sempre a possibilidade da aprovação pelo regulador do enquadramento de determinado ativo na definição daquela norma, que era voltada para aquele veículo.

Mas, então, foi assim, que, com o advento da ICVM 444 e dos FIDC-NP, estes últimos foram regulamentarmente permitidos de adquirir direitos creditórios oriundos de, entre outros, créditos inadimplidos, precatórios, ações judiciais, créditos de empresas em recuperação judicial ou extrajudicial, de existência futura e montante desconhecido e ainda de natureza diversa. O investimento em direitos creditórios desta natureza demandaria de investidores, segundo a própria CVM, uma análise mais aprofundada de aspectos jurídicos e operacionais. Daí a exigência contida na ICVM 444 de que as cotas emitidas por alguns FIDC-NP, dependendo do tipo de direito creditório em carteira, tenham valor mínimo de R$ 1.000.000,00, implicando em sua compra somente por investidores “super-qualificados”.

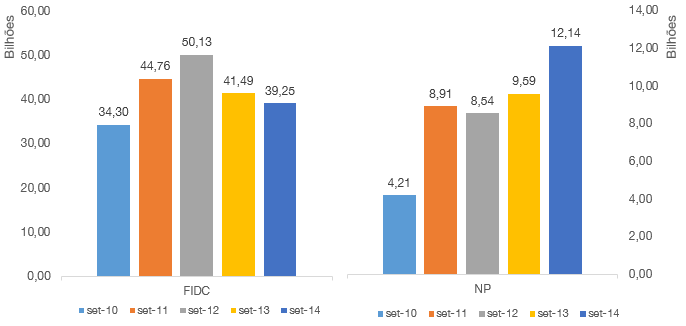

Movendo-se pra frente em câmera rápida e chegando-se ao presente, decorridos os quase oito anos desde a criação e o início deste segmento, o mercado de FIDC-NP soma atualmente um Patrimônio Líquido (PL) consolidado de aproximadamente R$ 12,14 bilhões, distribuído entre 144 fundos. Diferentemente do mercado de FIDC, o segmento NP não parou de crescer nos anos mais recentes, alcançando uma proporção em relação àquele de 23,6% ao final de setembro de 2014. A Figura 1 sumariza a evolução dimensional anual recente destes dois mercados.

Figura 1 – evolução do Patrimônio Líquido do segmento FIDC-NP e FIDC no mês de setembro de cada um dos últimos cinco anos

Tal desempenho do segmento NP, sobressaindo-se recentemente em relação ao mercado de FIDC e mantendo sua expansão mesmo em um contexto mais abrangente de crescimento quase nulo da economia brasileira nos últimos dois anos, tenderia a se manter atualmente? Alguns fatores conjunturais e estruturais indicam uma resposta positiva. Primeiro, uma economia em baixo ritmo de crescimento e um estoque de crédito em estágio posterior a um longo período de forte expansão conspiram em favor de um aumento da oferta de créditos inadimplentes. Segundo, neste mesmo contexto, cresce a demanda por formas alternativas, ou “não padronizadas”, de financiamento por parte de captadores, ávidos por recursos, mas isolados das fontes tradicionais. Terceiro, exigências mais restritivas em termos de capital regulatório, tal qual se sucede no ambiente internacional, também dinamiza a venda de carteiras de crédito com problemas de desempenho. Finalmente, quarto, e com muita relevância, o mercado de capitais brasileiro já criou e desenvolveu um veículo apto justamente para capturar todo este universo de negócios: o FIDC-NP.

No entanto, devido à grande variedade e complexidade de ativos adquiríveis por um FIDC-NP, as variáveis necessárias para o bom funcionamento e o sucesso de uma operação deste tipo são diferenciadas. Consequentemente, a manutenção do crescimento deste segmento também passará pelo do grau de aptidão e maturidade dos profissionais prestadores de serviços para esse mercado, com particular destaque para capacitações de cunho jurídico, operacional e financeiro (e.g.; prática de recuperação de créditos e garantias de carteiras muito pulverizadas e de baixos valores, análise de fluxos, desenvolvimento de modelos de apreçamento etc.).

Uqbar realiza evento educacional

Neste contexto de tendência de ganho de proeminência para o mercado de FIDC-NP, mais ainda pelo fato de que a conjuntura macroeconômica atual brasileira favorece um aumento potencial do espaço de negócios deste universo, a Uqbar realizará em dezembro próximo, em São Paulo, o primeiro evento educacional dedicado ao entendimento e discussão completos sobre este veículo e às crescentes oportunidades que o mercado deste segmento oferece. O Workshop Uqbar FIDC-NP fará uma análise da prática de mercado e será enriquecido pela apresentação de estudos de caso de forte valor didático. Para maiores informações sobre o evento, acesse a página oficial do Workshop (http://www.uqbar.com.br/institucional/oque/workshop-FIDCNP-sp-dez-14.jsp)