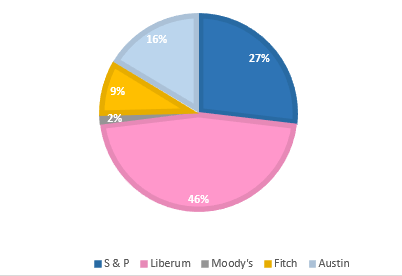

Durante o primeiro semestre de 2015 as agências Austin, Fitch, Liberum, Moody’s e S&P foram as que realizaram atribuições de classificação de risco a cotas de Fundos de Investimentos em Direitos Creditórios (FIDC). Conjuntamente, estas agências realizaram 67 atribuições de classificação de risco, totalizando um montante de R$ 2,28 bilhões no período. Na comparação com o volume referente às atribuições no mesmo período de 2014, quando ocorreram 74 delas, referentes a um montante consolidado de R$ 4,91 bilhões de cotas de FIDC, as cifras de 2015 indicam redução relevante, mais especificamente de 9,5% e de 53,6%, respectivamente. Mas se visto apenas pelo prisma do número de atribuições, a queda é menor e, conforme ilustrado na Figura 1, o indicador se sustenta como um dos melhores desempenhos desde 2010.

Figura 1 - Evolução do número de classificações de risco atribuídas pelas agências nos primeiros semestres de cada ano desde 2010

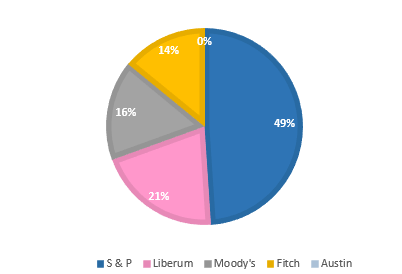

As atribuições de classificação de risco realizadas pelas agências constituem o critério utilizado pela Uqbar para a composição dos rankings* deste segmento. Ao final do primeiro semestre de 2015, pelo critério do número de atribuições realizadas, a Liberum alcança o primeiro lugar do ranking, tendo sido esta agência responsável por 46,3% do número total. A S&P, pelo mesmo critério, ocupa a segunda colocação, com 26,9% do total. Como exibe a Figura 2, na sequência do ranking seguem, com 16,4%, a Austin, com 9,0%, a Fitch, e com 1,5%, a Moody’s.

Figura 2 – Participação das agências de classificação de risco no número total de títulos atribuídos no primeiro semestre de 2015

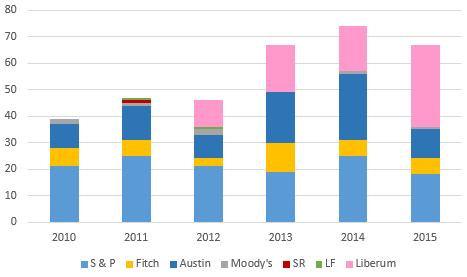

Por outro lado, em relação à evolução histórica dos montantes totais de cotas de FIDC cuja classificação de risco foi atribuída no primeiro semestre de cada ano desde 2010, o desempenho referente ao ano de 2015 revela uma expressiva queda. Os R$ 2,28 bilhões em cotas de FIDC classificados em 2015 denotam a menor cifra dos últimos seis anos, ficando atrás, inclusive, do desempenho do primeiro semestre de 2010, de R$ 2,83 bilhões em títulos classificados, o qual havia sido superado até então pelo desempenho de todos os anos subsequentes, tal qual ilustra a Figura 3.

Figura 3 - Evolução do montante classificado pelas agências nos primeiros semestres de cada ano desde 2010

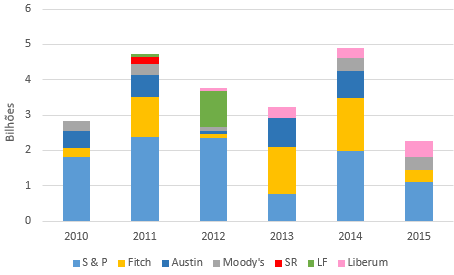

Pelo critério do montante em cotas de FIDC classificado, a S&P ocupa o primeiro lugar no ranking para o primeiro semestre de 2015, com uma participação de 48,9% do total deste período. Do montante classificado pela S&P, R$250,0 milhões se referem ao FIDC RED Multisetorial LP, o equivalente a 22,4% do total da agência. As características deste fundo o qualificam para pertencer ao segmento multicedente/multissacado (FIDC MM), sendo o próprio, na altura de maio de 2015, o maior FIDC MM em operação em termos de Patrimônio Líquido, com R$ 668,6 milhões.

O segundo lugar do ranking pelo critério do montante classificado é ocupado pela Liberum, com 20,6% do total do primeiro semestre de 2015. Do montante classificado pela Liberum, R$40,0 milhões se referem ao FIDC Performance NP, o equivalente a 8,5% do total da agência. Este fundo é administrado pela Petra Personal Trader CTVM, sendo seus direitos creditórios decorrentes de operações performadas ou não performadas realizadas em diversos segmentos.

O terceiro e quarto lugar do ranking por montante classificado seguem ocupados pela Moody’s e pela Fitch, com 16,5% e 14,0% do total classificado entre janeiro e junho deste ano, respectivamente.

Do montante classificado pela Moody’s, R$375,0 milhões se referem ao FIDC RCI Brasil I Financiamento de Veículos, o equivalente a 100% do total da agência. Esta operação resulta da securitização de uma carteira revolvente de crédito direto ao consumidor para financiamento de veículos concedido pela RCI Brasil. A carteira cedida ao RCI Brasil I Financiamento de Veículos é composta por financiamentos para compra de veículos leves, novos e seminovos, comercializados pela rede de concessionárias Renault e/ou Nissan.

Do montante classificado pela Fitch, R$180,0 milhões se referem ao FIDC Fornecedores Odebrecht, o equivalente a 56,3% do total da agência. A carteira deste fundo é composta por recebíveis comerciais existentes e performados cedidos por diversos fornecedores e devidos por empresas do grupo Odebrecht. Em relação ao montante classificado pela Austin, o mesmo não foi disponibilizado nos relatórios públicos e press releases divulgados.

A Figura 4 apresenta a participação das agências de classificação de risco no montante total de cotas de FIDC classificado no primeiro semestre de 2015.

Figura 4 - Participação das agências de classificação de risco no montante total de cotas de FIDC classificado no primeiro semestre de 2015.

*O critério de elaboração do ranking das agências do qual trata este artigo é número e o montante total em cotas de FIDC referente ao qual foi atribuído alguma classificação de risco e, no caso do montante, não é considerado o valor de toda a operação. Os rankings consideram apenas as atribuições (preliminares ou não) feitas durante o período sob análise para operações novas ou antigas, desde que tenham sido classificadas pela primeira vez neste período. O montante dos títulos classificados são aqueles informados nos relatórios ou em comunicados formais das próprias agências.