Em setembro de 2014, as cotas dos Fundos de Investimento Imobiliário (FII) negociadas no mercado secundário da BM&FBOVESPA apresentaram uma variação média mensal de preço positiva¹ em 0,3%. Os FII Shopping Pátio Higienópolis (SHPH11) e Vila Olímpia Corporate (VLOL11) obtiveram as maiores majorações individuais de preço da cota neste último mês, de 13,8% e 10,3% respectivamente.

A Rio Bravo Investimentos, gestora do SHPH11, o qual detém 25,0% do Shopping Pátio Higienópolis, informou ao mercado, no último relatório mensal divulgado, referente ao mês de agosto, da inauguração de uma nova loja de calçados femininos no empreendimento, bem como do crescimento do volume de vendas das lojas do shopping, em 7,0%, e das receitas de estacionamento, em 11,0%, na comparação com o desempenho em agosto de 2013. Assim, o desempenho das cotas do SHPH11 no último mês se deu neste contexto, juntamente com o fato de que nos oito primeiros meses de 2014 este título havia acumulado uma variação negativa de preço de -6,0%.

Quanto ao VLOL11, fundo que investe em escritórios, no final do mês de agosto o administrador do fundo havia comunicado ao mercado, via fato relevante, a celebração de dois contratos de locação, referentes aos 8º e 12º andares do imóvel no qual o VLOL11 é proprietário de seis andares, aumentando a área locada da ABL total do fundo de 44,0% para 84,5%, conforme exposto no artigo “IGP-M e IPCA impactam para baixo FII de CRI”, publicado pela Uqbar no dia 09 de setembro desse ano.

Em situação adversa, os FII CSHG Recebíveis Imobiliários (HGCR11) e JHSF Rio Bravo Fazenda Boa Vista Capital Protegido (RBBV11) sofreram as maiores quedas de preço da cota no último mês, com variações mensais negativas de -6,8% e -8,0% respectivamente.

A Credit-Suisse Hedging-Griffo CV (CSHG), administradora do primeiro fundo acima, publicou dois fatos relevantes, nos dias 19 e 26 de agosto. Ambos documentos tratavam dos problemas de ordem judicial enfrentados pelas operações de Certificados de Recebíveis Imobiliários (CRI), emitidos pela securitizadora Gaia e com lastro em receitas locatícias oriundas do Shopping Goiabeiras, das quais três FII administrados pela CSHG haviam adquiridos seus títulos, sendo que aqueles adquiridos pelo HGCR11 representavam 7,6% do PL do referido fundo. Num primeiro comunicado, o administrador afirmou que existia a possibilidade de decisão judicial impactar as garantias e o fluxo de pagamento dos CRI. No segundo, todavia, assegurou-se que após um novo julgamento gerou-se uma nova decisão, segundo a qual não haveria impacto algum nas referidas garantias.

Ademais, vale destacar que, em agosto último, o valor mensal registrado para o Índice Geral de Preços – Mercado, IGP-M, atingiu -0,27%, a quinta variação negativa consecutiva no ano, o que tende a reduzir pontualmente as receitas dos FII de CRI como o HGCR11, pois sua carteira tem 85,0% dos seus ativos compostos por CRI, sendo que 36,4% destes seus títulos têm a remuneração atrelada a aquele índice.

Em relação ao RBBV11, trata-se de um fundo que investe indiretamente no desenvolvimento de empreendimentos imobiliários residenciais, através da aquisição de cotas da SPE Holding Fazenda Boa Vista. O valor de rendimento mensal distribuído por cota sofreu uma queda entre os meses de agosto e setembro últimos, de R$ 0,49 para R$ 0,09. Em 2014 até agosto, o fundo distribuiu, em média mensal, R$ 1,03 por cota.

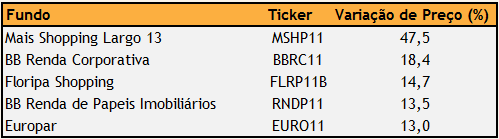

Em termos consolidados, nos nove primeiros meses do ano as cotas dos FII apresentaram uma variação acumulada média de preço negativa de -2,3%. Até o mês passado, 27 dos 72 fundos imobiliários sob análise² acumulavam variação de preço de cota positiva no ano, contra 25 no período até agosto. Os cinco fundos com as maiores valorizações de preço de cota no acumulado do ano são os mesmos que formavam este grupo ao final do mês de agosto: os FII Mais Shopping Largo 13 (MSHP11), BB Renda Corporativa (BBRC11), Floripa Shopping (FLRP11B), Europar (EURO11) e BB Renda de Papéis Imobiliários (RNDP11). Vale lembrar que no dia 10 de julho último foi publicado fato relevante por parte do administrador do MSHP11, o Banco Bradesco, no qual a instituição financeira comunicou ao mercado que o FII havia recebido uma proposta de aquisição do Mais Shopping Largo 13, imóvel no qual o MSHP11 possui uma fração ideal de 40,0%, o que proporcionou uma majoração considerável no preço da cota do FII.

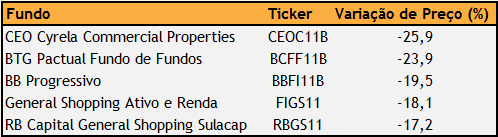

Na ponta contrária, os FII RB Capital General Shopping Sulacap (RBGS11), General Shopping Ativo e Renda (FIGS11), BB Progressivo (BBFI11B), BTG Pactual Fundo de Fundos (BCFF11B) e CEO Cyrela Commercial Properties (CEOC11B) apresentaram as maiores quedas de preço de cota no acumulado do ano até setembro, sendo que os dois últimos obtiveram variações inferiores a -20,0%. As Tabelas 1 e 2 apresentam respectivamente os cinco FII com as maiores valorizações e os cinco FII com as maiores desvalorizações acumuladas de preço de cota em 2014 até setembro.

Tabela 1 – Cinco maiores valorizações de cota de FII em 2014 até setembro

Tabela 2 – Cinco maiores desvalorizações de cota de FII em 2014 até setembro

----

¹ Para cálculos da variação média de preço de cotas, são excluídos tanto os FII que amortizaram no período em análise quanto aqueles que apresentaram nível de liquidez abaixo do patamar mínimo estabelecido pela Uqbar (R$ 100.000,00 em montante e dez negócios). Os preços das cotas de FII são estabelecidos em base mensal, sendo que o preço em determinado mês é calculado como a média dos preços das negociações realizadas na BM&FBOVESPA naquele mês, ponderada pelos respectivos montantes em cada negociação.

² Para se realizar a análise da variação média acumulada de preço de cotas de FII até cada um dos meses de 2014 são computados os preços de todas as cotas que tiveram negociação tanto em dezembro de 2013 como no mês final do período sendo considerado. Como de praxe, para se evitar eventuais distorções causadas por baixo montante negociado, os preços de cotas considerados são os preços médios mensais, ponderados por montante negociado.